Salah satu pertanyaan yang sering muncul ketika berbicara tentang Peer-to-Peer Lending (P2P) adalah apakah pendana kena pajak P2P?

Sebelum membahas mengenai pajak, mari kita bahas sedikit tentang pengertian P2P.

Peer-to-Peer (P2P) merupakan sebuah instrumen investasi yang sedang ramai digunakan oleh masyarakat Indonesia.

Secara sederhana P2P lending merupakan layanan jasa keuangan yang membantu pendana maupun peminjam dalam menempatkan dan menyalurkan dana yang dipertemukan pada suatu platform seperti produk KoinP2P dari KoinWorks.

KoinP2P menjadi pilihan para pendana bukan hanya karena imbal hasil yang bisa menyentuh 18% per tahun tapi juga dikarenakan menjadi pendana di KoinP2P secara tidak langsung turut andil dalam perkembangan UMKM di Indonesia.

Berbicara tentang negara tercinta, Indonesia merupakan negara yang cukup ketat akan peraturan pajaknya.

Lalu, apa saja pajak yang terkait dengan pendanaan di P2P?

Simak selengkapnya dibawah ini, ya!

Daftar Isi

Pendana Kena Pajak P2P

Pada dasarnya setiap pendana di P2P akan mendapatkan keuntungan atau penghasilan tambahan berupa bunga pinjaman.

“Berdasarkan Pasal 4 ayat (1) Undang-Undang No. 36 Tahun 2008 tentang Pajak Penghasilan s.t.d.t.d Undang-Undang No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan dijelaskan sebagai berikut:

Yang menjadi objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam bentuk apa pun.

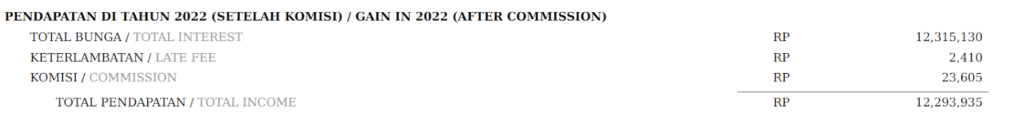

Dalam hal ini, imbal hasil yang didapatkan oleh pendana termasuk dalam objek pajak yang dikenakan pajak penghasilan sehingga sangat dihimbau kepada pendana untuk melaporkan penghasilan ini dalam SPT Tahunan masing-masing (Self-Assesment)

Tarif Pajak P2P Bagi Pendana

Tarif pajak P2P bagi pemberi pinjaman selama ini masih menjadi obrolan yang menarik, karena nyatanya masih banyak yang merasa kebingungan terkait berapa jumlah pajak yang harus mereka bayarkan dari imbal hasil yang didapatkan melalui P2P Lending.

Pada umumnya penghasilan yang didapatkan oleh pendana berupa bunga dari peminjam terutang Pajak Penghasilan Pasal 23 sebesar 15% yang wajib dipotong oleh peminjam yang memenuhi ketentuan perpajakan yang berlaku.

Sebagai contoh dibawah ini:

PT A memberikan pinjaman dengan nominal sebesar Rp 10.000.000,- kepada PT B dengan bunga sebesar Rp 1.000,000,-.

Dalam melunasi pinjaman beserta bunganya, PT B akan melakukan pemotongan PPh Pasal 23 sebesar 15% atas bunga yang kemudian disetorkan ke kas negara dan dibuatkan bukti pemotongan yang menjadi kredit pajak bagi PT A.”

Cara Pelaporan Pajak atas Investasi dalam P2P Lending

Untuk memenuhi ketentuan perpajakan yang ada, kami mengimbau pendana untuk melaporkan setiap penghasilan imbal hasil dan investasi pendanaan yang berjalan dalam SPT Tahunan masing-masing.

Pelaporan ini terbagi menjadi dua yaitu:

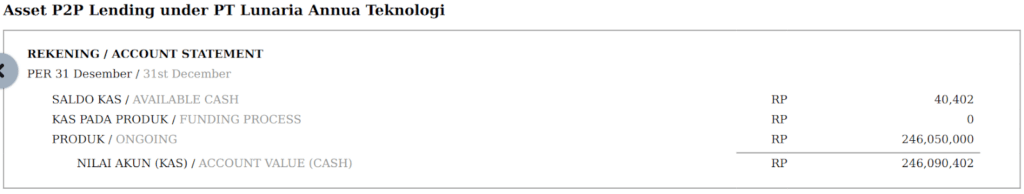

- Imbal hasil pendanaan berupa bunga yang terutang pajak penghasilan per 31 Desember pada Tahun Pajak yang bersangkutan; dan/atau

- Nilai pendanaan yang belum jatuh tempo atau belum mendapatkan imbal hasil per 31 Desember pada Tahun Pajak yang bersangkutan.

Bagaimana caranya? Berikut tips pelaporannya dalam SPT Tahunan:

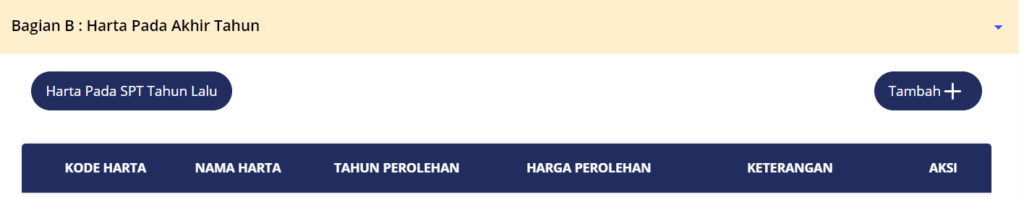

- Untuk saldo Rekening pada Laporan Tahunan, Lender dapat menginput pada daftar harta pada akhir tahun di SPT Tahunan Pribadi mereka.

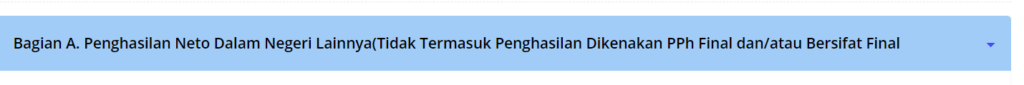

Untuk Pendapatan Lender pada Laporan Tahunan, Lender dapat menginput pada Penghasilan Neto Dalam Negeri Lainnya (Tidak Termasuk Penghasilan Dikenakan PPh Final dan/atau Bersifat Final) di SPT Tahunan Pribadi mereka.

Untuk Pendapatan Lender pada Laporan Tahunan, Lender dapat menginput pada Penghasilan Neto Dalam Negeri Lainnya (Tidak Termasuk Penghasilan Dikenakan PPh Final dan/atau Bersifat Final) di SPT Tahunan Pribadi mereka.

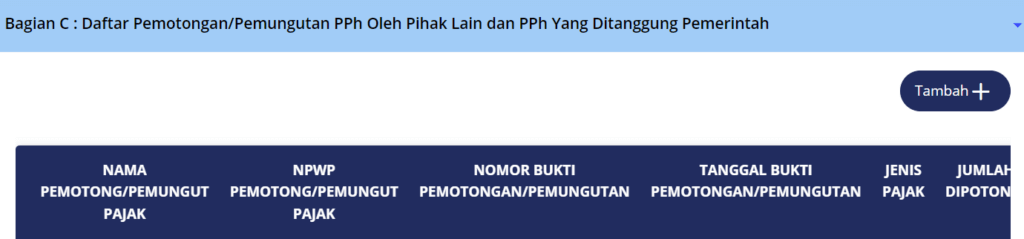

- Untuk Pajak yang telah dipotong, Lender dapat menginput Bukti Potong mereka beserta jumlah pajak yang telah dipotong pada bagian Daftar Pemotongan/Pemungutan oleh Pihak Lain di SPT Tahunan Pribadi mereka.

Bagaimana?

Sekarang sudah paham bagaimana cara lapor pajak P2P, kan?

Sebagai wajib pajak yang baik, pastikan untuk melakukan pelaporan pajak setiap tahun, dan jangan lupa untuk terus meningkatkan pendanaanmu di KoinP2P.

Terima kasih atas kontribusi kamu selama ini dalam membangun UMKM di Indonesia.

Mari terus berkontribusi untuk ekonomi Indonesia yang semakin maju.