Masalah keuangan dan kebutuhan biaya di masa depan tidak pernah bisa diperkirakan dengan tepat.

Bisa saja kamu sudah mempersiapkan dana darurat dan tabungan dengan baik, namun kebutuhan dana masih saja tidak tercukupi dengan baik.

Saat hal ini terjadi, mengajukan pinjaman atau kredit menjadi salah satu solusi yang bisa dilakukan.

Namun, jangan salah melangkah saat akan mengambil pinjaman agar kamu tidak terjebak masalah yang semakin runyam di masa depan.

Berikut ini hal-hal yang bisa dijadikan pertimbangan sebelum kamu mengajukan sebuah pinjaman.

Entah itu pinjaman kredit, pinjaman bank, pinjaman koperasi, pinjaman online dan lainnya.

Daftar Isi

- Alasan Kamu Butuh Pinjaman Tersebut

- Ketahui dengan Pasti Apa Kebutuhan Kamu?

- Ketahui Juga Jumlah Dana yang Dibutuhkan

- Perhatikan Kemampuan Membayar Pinjaman

- Perhatikan Tingkat Jumlah Bunga Pinjaman

- Pertimbangkan Tenor yang Dipilih

- Apakah Ada Agunan?

- Pertimbangkan Beberapa Alternatif Tempat Meminjam

- Kenali Produk Pinjaman yang akan Diambil

- Tidak Ada Salahnya Meminta Bantuan Keluarga Atau Teman

- Pilih Bank Terbaik

- Alasan yang Membuat Kamu Takut Ajukan Pinjaman, Harus Dihindari

Alasan Kamu Butuh Pinjaman Tersebut

Ini dia pertimbangan sebelum mengambil pinjaman kredit yang pertama.

Mengambil pinjaman merupakan keputusan finansial yang akan sangat membantu atau malah bisa memperburuk kondisi keuangan.

Pinjaman yang kamu ambil bisa menolong kondisi keuangan, saat kamu mampu mengelolanya dengan baik dan benar.

Dengan demikian, kamu harus mengetahui terlebih dahulu apa alasan melakukan pinjaman.

Misalnya saja, kamu akan mengambil pinjaman kredit untuk membiayai kredit rumah.

Agar kredit yang dibayarkan setiap bulannya terasa ringan, kamu bisa membayar uang muka yang lebih besar.

Pinjaman dengan tipe seperti ini termasuk dalam kredit yang baik, karena kamu akan mendapatkan aset berupa rumah di masa depan yang nilainya akan terus meningkat.

Namun, ada juga peminjam yang mengambil kredit untuk menutupi keadaan darurat seperti membayar tagihan kesehatan, membiayai perbaikan mobil yang kecelakaan, dan keadaan yang lainya.

Sebenarnya pinjaman dengan tipe ini bisa dicegah dengan cara mulai mempersiapkan dana darurat yang nilainya minimal 6 kali dari pengeluaran bulanan.

Jika kamu tidak memiliki dana darurat untuk memenuhi kebutuhan yang mendesak seperti di atas, mengambil pinjaman bisa menjadi solusi sementara untuk mengatasi masalah keuangan yang dihadapi.

Ketahui dengan Pasti Apa Kebutuhan Kamu?

Ketika melakukan pinjaman, pihak pemberi pinjaman biasanya akan bertanya ke mana uang tersebut akan digunakan.

Nah, dalam hal ini kalau kamu ingin menggunakannya untuk memberikan suntikan modal usaha yang dijalankan, tak jarang pemberi kredit akan menulusuri tentang bisnis tersebut, serta bagaimana keadaan finansialnya.

Di sini, kamu hendaknya menguasai dan memahami apa yang kebutuhan mereka dengen berikan informasi secara jelas dan mendetail sehingga pihak pemberi pinjaman tidak ada keraguan.

Ketahui Juga Jumlah Dana yang Dibutuhkan

Kamu harus bisa menyesuaikan jumlah kredit dengan kebutuhan kamu sebenarnya.

Baiknya kamu tidak mengajukan pinjaman yang melebihi kebutuhan karena akan membebani pengeluaran per bulan.

Semakin besar angka kredit maka semakin besar jumlah cicilan yang harus kamu tanggung setiap bulan.

Lalu bagaimana cara menghitung pinjaman yang dibutuhkan?

1. Tentukan Tujuan Bisnis

pakah itu hanya untuk membangun sebuah toko butik atau untuk menciptakan produk baru?

Tentukan sedetail mungkin saat mempresentasikan tujuan kamu.

Hal ini akan membantu kamu fokus pada apa yang benar-benar perlu dibeli/investasikan untuk mencapai tujuan tersebut.

2. Menentukan Rencana Timeline

Rencana keuangan saja tidak cukup, kamu harus menyertakan dengan rencana timeline.

Buat rencana terbaik untuk memperkirakan tenggang waktu dari sub-tujuan yang perlu kamu capai dalam perjalanan menuju tujuan utama.

Kamu bisa menganggap hal ini sebagai taktik untuk mencapai strategi jangka panjang.

Merencanakan tenggang waktu juga akan memungkinkan kamu menghitung kebutuhan modal dengan lebih baik.

Ini akan mendorong kamu untuk melihat periode-periode yang bisa membuatmu mengeluarkan dana ekstra.

Perhatikan periode waktu ketika kamu harus mengeluarkan lebih banyak modal, misalnya untuk menciptakan produk baru.

Setelah itu, anggarankan biaya lebih sesuai dengan hal tersebut.

3. Hitung Kebutuhan Finansial Anda

Setelah menetapkan tujuan dan timeline,saatnya kamu untuk menghitung kebutuhan finansial.

Kamu bisa mencantumkan semua yang dibutuhkan untuk mencapai visi bisnis.

Ada tiga kategori modal yang berbeda yaitu: modal tetap, modal kerja, dan modal manusia.

Modal tetap: terdiri dari barang-barang produksi yang tahan lama, biasanya digunakan selama masa operasional, misalnya tanaman, traktor, dan pabrik.

Biasanya, modal tetap memiliki harga yang mahal dan tidak likuid, tapi akan sangat diperlukan untuk mendukung operasional bisnis.

Modal kerja: terdiri dari barang produsen sekali pakai, seperti bahan baku, barang dalam proses, dan bahan bakar.

Apa pun yang digunakan dalam satu tindakan produksi dianggap sebagai modal kerja.

Maka dari itu, berdasarkan karakteristiknya modal kerja bisa lebih sulit dikelola.

Jadi persiapkan dengan baik saat menghitung berapa modal yang dibutuhkan.

Modal manusia: dapat dengan mudah didefinisikan sebagai orang-orang yang bekerja untuk perusahaan termasuk keterampilan masing-masing, latar belakang pendidikan, kesehatan, dan lainnya.

Seperti modal tetap dan modal kerja, pengeluaran untuk modal manusia perlu sedetail mungkin.

Biaya gaji, anggaran untuk sumber daya manusia lebih, dan lainnya, catat semuanya dan buat rentang biayanya.

Merencanakan berapa banyak dana yang dibutuhkan mungkin memang menyita waktu, tapi hal ini akan sangat membantumu memiliki persiapan yang lebih matang dari waktu ke waktu dalam menjalankan usaha.

Begitu kamu nantinya mendapatkan pinjaman modal yang dibutuhkan, kamu bisa melakukan evaluasi kembali dari perhitungan yang ada agar tetap berada di jalur yang benar.

Perhatikan Kemampuan Membayar Pinjaman

Jika kamu sudah menentukan dan mengetahui alasan mengapa mengambil pinjaman, maka langkah selanjutnya adalah memikirkan kemampuan kamu dalam membayar kewajiban nantinya.

Jangan pernah mengambil sebuah pinjaman yang kamu sendiri tidak bisa membayarnya kembali.

Sangat menganjurkan untuk tidak memiliki hutang lebih dari 30% dari penghasilan bulanan.

Dengan begitu, jika kamu memiliki penghasilan Rp3 juta per bulan, maka jangan mengambil cicilan utang yang lebih dari Rp1 juta setiap bulan.

Nasabah yang hendak mengajukan kredit untuk memajukan usaha hendaknya telah menghitung berapa besaran cicilan yang mampu ditanggung setiap bulan.

Sesuaikan jumlah pinjaman tersebut dengan kebutuhan dan kemampuan kamu.

Hal tersebut juga berlaku jika kamu melakukan pinjaman dari lembaga perorangan, baik secara langsung maupun online.

Hal ini penting agar nantinya tidak terjadi keterlambatan pembayaran yang bisa berakibat pada catatan kredit.

Bisa saja lho, pihak pemberi pinjaman mengenakan denda dan menuntut kamu untuk melunasi pinjaman yang kamu miliki hingga ke jalur hukum.

Perhatikan Tingkat Jumlah Bunga Pinjaman

Tingkat bunga menjadi pertimbangan sebelum mengambil pinjaman kredit yang perlu juga dipikirkan.

Bunga pinjaman yang diberikan oleh pihak pemberi pinjaman tentu saja berbeda-beda.

Oleh karena itu kamu perlu memilih penyedia pinjaman yang memberikan bunga rendah.

Alasannya karena besaran bunga pinjaman sangat berpengaruh kepada cicilan yang harus kamu bayarkan nantinya.

Selain itu, kamu juga harus memahami jenis bunga yang diberlakukan serta cara menghitung bunganya, agar bisa menyesuaikan kemampuan dalam membayar angsuran dan merencanakan startegi pembayaran dari jauh-jauh hari.

Sebelum mengajukan pinjaman, baiknya kamu meminta penjelasan tentang perhitungan besaran bunga secara rinci kepada pihak pemberi pinjaman.

Dalam hal ini kamu perlu memahami isi kesepakatan yang telah disetujui oleh kedua belah pihak agar tidak terjadi kesalahpahaman.

Janganlah mudah tergiur dengan semua penawaran pemberi pinjaman, karena mungkin saja akan merugikan.

Perlu diingat, jika kamu meminjam uang dari pihak bank, maka kamu perlu mempertimbangkan biaya-biaya lain, seperti biaya administrasi, penalti, atau biaya potongan lainnya.

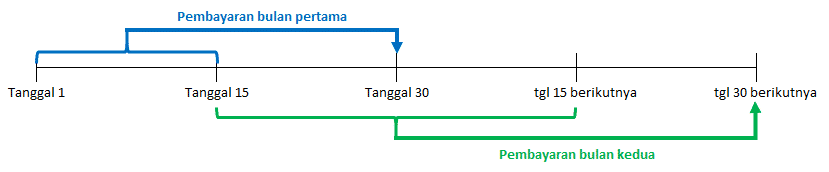

Pertimbangkan Tenor yang Dipilih

Semakin lama jangka waktu kredit atau tenor, maka akan semakin kecil angsuran yang harus dibayar.

Sebaliknya semakin singkat, maka angsuran juga akan makin besar.

Jika kamu berniat untuk memilih tenor yang panjang, perlu dipertimbangkan juga bahwa beban pengeluaran yang harus ditanggung juga semakin lama.

Jadi, sebaiknya hitung dahulu berapa jangka waktu yang paling ideal agar nantinya tidak membebani pengeluaran kamu setiap bulannya.

Apakah Ada Agunan?

Secara umum, baik bank maupun perusahaan pembiayaan kredit selalu meminta jaminan atau agunan berupa asset berharga, seperti BPKB kendaraan maupun sertifikat tanah hingga mesin – mesin industri.

Dalam hal ini, kamu juga harus bijak, yaitu dengan mempertimbangkan besaran dana yang dibutuhkan dengan nilai agunan yang akan digunakan.

Memang, mengajukan kredit dengan nilai kecil namun dengan agunan besar akan lebih mudah disetujui tapi ingat kalau hal itu juga sangat beresiko.

Alangkah lebih baik jika kamu menyesuaikan nilai agunan dengan nilai kredit yang kamu ajukan.

Berbeda dengan pinjaman tanpa agunan atau KTA, pinjaman dengan agunanan menjaminkan aset sehingga bunga yang ditawarkan akan lebh rendah.

Selain itu, pihak penyedia kredit seperti bank juga bisa memberikan pencairan dana hingga miliaran dengan tenor hingga 25 tahun lamanya.

Tapi, karena itulah proses pengajuannya cukup rumit, dan biasanya berlangsung cukup lama karena adanya proses penilaian dari pihak pemberi pinjaman.

Aset yang Bisa Dijadikan Agunan

1. Properti

Tidak hanya mengacu pada rumah saja, namun mencakup ruko, hotel, tanah hingga gedung.

Kamu cukup menyerahkan sertifikat jika ingin menjadikan properti yang kamu miliki sebagai agunan.

Selanjutnya pihak bank-lah, yang akan melakukan penilaian apakah properti milikmu layak dijadikan jaminan/tidak.

Jika mengajukan ruko sebagai jaminan, maka kondisi ruko tersebut harus baik, minim kerusakaan, dan berada dilokasi strategis.

Nah, jika ruko kamu memenuhi syarat penilaian yang dari syarat pihak bank, maka pengajuan pinjaman kamu akan lolos.

Kalau menjaminkan properti, kamu bisa mendapatkan dana sedar mulai dari Rp100 juta hingga Rp2,25 miliar dengan tenor mulai dari 2 hingga 10 tahun.

2. Mobil

Kamu dapat menjadikan mobil sebagai jaminan dengan menyerahkan, STNK, BPKB asli, beserta kunci kendaraan.

Pastikan mobil memiliki kondisi layak, dengan usia kendaraan maksimal 10 tahun.

Melalui jaminan ini, biasanya kamu bisa menerima pinjaman hingga Rp100 juta, dengan maksimal tenor selama 5 tahun.

3. Emas

Investasi emas kamu juga bisa digunakan sebagai jaminan untuk mengajukan pinjaman ke bank.

Tapi, perlu kamu ketahui bahwa uang tunai yang dijaminkan biasanya hanya berkisar 85% dari nilai emas yang digadaikan.

Jadi, jika emas yang kamu gadaikan senilai Rp10 juta, kamu akan memperoleh uang tunai sebesar Rp8,5 juta.

4. Deposito

Selain emas, aset investasi lain yang bisa dijaminkan adalah Deposito.

Biasanya bank akan meminta bilyet deposito kamu sebagai jaminan.

Setelah itu, barulah bank mulai memeriksa akan keaslian, legalitas, dan kebenaran dari deposito kamu.

Tapi, deposito tidak akan bisa dicairkan selama kamu belum melunasi pinjaman kamu ke bank.

5. Surat Berharga dan Saham

Jaminan lain yang dapat diberikan adalah surat berharga dan saham.

Surat berharga dan saham yang dijadikan sebagai jaminan tentunya harus tetap memenuhi persyaratan yang ada.

Misalnya, saham harus aktif diperdagangkan di Bursa Efek Indonesia atau memiliki peringkat investasi.

6. Hewan Ternak

Walau terdengar tidak masuk akal, namun beberapa bank seperti Mandiri, Bank Jateng, Bank Jatim, BRI, dan BNI turut menerima hewan ternak sebagai jaminan untuk mengajukan pinjaman.

Biasanya hewan ternak yang dijaminkan terbatas kepada sapi betina produktif, sapi hamil maupun sapi siap hamil.

Program ini dilakukan untuk membantu para peternak yang ingin memperbesar usahanya dengan mengajukan modal pinjaman kepada bank.

Pertimbangkan Beberapa Alternatif Tempat Meminjam

Di zaman yang serba digital seperti saat ini ada banyak sekali tempat yang menyediakan solusi untuk mendapatkan pinjaman.

Jika kamu merupakan pemilik usaha kecil yang membutuhkan pinjaman kredit untuk menambah jumlah persediaan atau mengembangkan usaha, maka Koinworks bisa menjadi salah satu solusi terbaik yang bisa dilakukan.

Dengan persyaratan yang lebih sederhana dan tidak rumit, kamu bisa mengambil pinjaman dengan masa kredit maksimal 2 tahun.

Kamu juga bisa mendapatkan tambahan dana modal usaha mulai dari Rp5 juta hingga Rp2 miliar, bunga rendah 0,75% per bulan.

Di sini, kamu akan dipertemukan dengan para Pendana yang bersedia membantu kamu mendapatkan pinjaman kredit usaha.

Berikut adalah beberapa keuntungan yang didapat jika kamu mengajukan modal pinjaman lewat sistem peer to peer:

- Keuntungan pertama adalah sistem peer to peer menggunakan sistem berbasis online atau e-commerce sehingga seluruh proses dari mulai daftar, verifikasi sampai pengucuran dana dapat dilakukan secara cepat dan akurat.

- Bunga pinjaman yang ditawarkan relatif rendah jika dibandingkan dengan lembaga keuangan lainnya.

- Banyak pilihan jenis modal pinjaman dan salah satu yang paling menguntungkan untuk para pengusaha pemula adalah tidak adanya agunan yang memberatkan seperti kebanyakan lembaga keuangan lainnya.

- Walaupun sistemnya orang per orang namun lewat sistem peer to peer memungkinkan kamu sebagai debitur untuk meminjam dalam jumlah besar dan tidak perlu bersumber hanya dari satu orang saja.

- Seluruh sistem peminjaman diatur oleh perusahaan pengelola sehingga kamu tidak perlu pusing-pusing mencari investor karena semua proses pencarian dana yang diajukan dilakukan langsung oleh pihak perusahaan penyedia jasa peer lending.

- Karena melalui perusahaan penyedia jasa maka kamu juga tidak perlu bertemu langsung dengan investor yang menyediakan modal pinjaman untuk kamu.

- Dan tentunya sistem peer to peer memiliki risiko yang relatif rendah jika dibandingkan dengan sistem pinjaman

Tidak hanya peminjam saja yang diuntungkan dengan kemudahan kredit!

Kamu yang berniat menjadi Pendana dan turut membantu mengembangkan UMKM juga bisa turut bergabung di KoinWorks.

Cukup sisihkan modal minimal Rp100.000 saja, maka kamu sudah bisa mendapatkan tingkat imbal hasil yang sangat kompetitif, hingga 18% dalam setahun.

Mau melakukan pendanaan di KoinWorks? Ini cara memilih grade pinjaman

Saat kamu memulai untuk mendanai di KoinWorks, kamu diharuskan untuk memilih pinjaman yang sesuai kebutuhan dan tepat dengan tujuan keuangan kamu.

Tetapi, sebelum masuk ke semua hal tersebut, untuk bisa memilih investasi yang tepat, kamu harus mengetahui terlebih dahulu, profil risiko kamu.

Dalam dunia investasi, ada 3 jenis risiko yang perlu kamu ketahui yaitu, risiko rendah, menengah dan tinggi.

Hal ini berbanding lurus juga dengan hasil imbal yang akan kamu dapatkan.

Makin tinggi risiko, semakin banyak keuntungan yang didapatkan.

Sebaliknya semakin kecil keuntungannya, rendah kemungkinan untuk kamu mengalami kerugian.

Nah, risiko ini juga berlaku dalam Peer-to-Peer Lending (P2P) di KoinWorks, di mana kamu sebagai Pendana akan diberi kebebasan untuk memilih pinjaman berdasarkan grade yang sesuai profil risiko kamu.

Sebelum membahas tentang cara pilih grade pinjaman, perlu diketahui bahwa terdapat 5 grade dalam KoinP2P yaitu, Grade A, B, C, D, E.

Setiap gradenya memiliki tingkat risiko dan keuntungan yang berbeda-beda.

Cek gambar berikut untuk lebih jelasnya.

Lalu, bagaimana cara pilih grade pinjaman yang tepat untuk kamu?

Mudah sekali, kamu bisa mengisi survey untuk mendapatkan hasil tingkat profil resiko (rendah/menengah/tinggi), setelah itu kamu akan menerima rekomendasi diversifikasi dan estimasi imbal hasil (efektif).

Kenali Produk Pinjaman yang akan Diambil

Ada banyak sekali produk kredit yang ditawarkan oleh bank maupun perusahaan penyedia jasa pinjaman.

Masing – masing produk memiliki kelebihan dan kekurangan yang hendaknya dipahami oleh nasabah.

Dengan begitu, nasabah akan dapat dengan mudah memilih mana produk pinjaman yang sesuai dengan kemampuan maupun kebutuhan.

Tidak Ada Salahnya Meminta Bantuan Keluarga Atau Teman

Meminjam uang dari keluarga atau teman memiliki keuntungan dan kekurangannya masing-masing. K

euntungannya adalah kamu tidak perlu repot membayarkan beban bunga dan hanya perlu membayar pokok utang yang dipinjam.

Sementara itu, kelemahannya adalah hubungan personal antara keluarga dan teman beresiko hancur, saat kamu tidak mampu membayar kembali jumlah utang yang dipinjam.

Oleh karena itu, pertimbangkanlah dengan baik sebelum kamu akan meminta bantuan finansial dari keluarga atau teman terdekat.

Pilih Bank Terbaik

Di Indonesia ada banyak sekali bank maupun institusi keuangan yang menawarkan produk pinjaman. Sebelum mengajukan kredit, nasabah hendaknya mengetahui mana bank atau institusi keuangan yang terbaik yang mampu memberikan apa yang mereka butuhkan.

Tidak ada salahnya membandingkan beberapa perusahaan perbankan maupun penyedia kredit untuk mengetahui tingkat pelayanan, produk serta profesionalisme yang dimiliki.

Penting pula untuk mencaritahu seluk beluk kredit yang ditawarkan, mulai dari besaran bunga, tenor, jumlah cicilan hingga fasilitas yang diberikan kepada nasabah.

Alasan yang Membuat Kamu Takut Ajukan Pinjaman, Harus Dihindari

- Takut meminjam modal karena modal pinjaman yang ada sekarang tidak cukup atau justru sama sekali tidak memiliki modal untuk memulai usaha.

- Takut memulai usaha karena takut gagal sehingga justru akan menambah masalah baru dalam kehidupan terutama jika Anda sudah berkeluarga.

- Takut kehilangan posisi pekerjaan yang sekarang sudah lumayan enak.

- Takut ditipu.

- Takut tidak berbakat dalam menjalankan usaha.

- Takut tidak disetujui oleh pihak keluarga.

- Takut apa kata orang ketika meninggalkan pekerjaan yang sudah mapan hanya untuk membuka usaha yang belum tentu ada untungnya.

Intinya semua alasan itu adalah ketakutan-ketakutan kamu yang belum tentu terjadi.

Hal tersebut hanya berupa kemungkinan-kemungkinan saja yang kalau kamu cukup cerdas dan bijak dalam memulai usaha tentu saja bisa dihindari dan diatasi.

Lagi pula kebanyakan ketakutan itu malah tidak berdasar seperti takut akan omongan orang atau takut justru menambah masalah baru dalam keluarga.

Hal tersebut tidak ada hubungannya dengan niat awal kamu dalam memulai usaha.

Melakukan pertimbangan sebelum mengambil pinjaman kredit di atas sangat bermanfaat agar kamu bisa mengambil keputusan keuangan dengan bijak.

Artinya utang atau kredit yang kamu ambil benar-benar mampu menolong masalah keuangan dan tidak memperparah kondisi finansial keluarga.

Sebagian besar kasus utang banyak sekali terjadi pada orang-orang yang tidak mempersiapkan keuangannya dengan baik.

Mereka tidak memiliki anggaran bulanan, tidak memiliki dana darurat, bahkan tidak memiliki investasi untuk masa depan.

Padahal ketiga komponen tersebut sangat membantu orang-orang dalam mengelola keuangan dengan baik dan bisa terhindar dari jeratan utang.

Semoga informasi di atas bisa mencerahkan kamu semua!