Cara Menghitung Persen Bunga Pinjaman dan Tenor Beserta Contohnya – Saat ingin melakukan pinjaman ke bank, tentu tidak hanya persoalan berapa jumlah plafon yang diperhatikan.

Kamu juga harus memastikan berapa persen bunga pinjaman dan juga tenor yang sesuai dengan kemampuan bisnis.

Kamu mungkin sudah menyadari bahwa pelunasan kredit yang nantinya dibayarkan, berasal dari akumulasi jumlah pinjaman ditambah dengan bunga yang dikenakan.

Tapi, untuk perihal persenan bunga, sudah kah kamu mengetahuinya?

Sebagian orang biasanya hanya menganggap bunga akan terlihat dari total pembayaran dikurangi jumlah pinjaman sebenarnya.

Padahal sebenarnya, jenis dan cara menghitung persen bunga pinjaman cukup mempengaruhi total pinjaman kamu, lho.

Dengan mengetahui cara menghitung persen bunga pinjaman, dan jenisnya kamu pun dapat mulai menganalisis berapa banyak angsuran yang harus dibayarkan. Lalu, kamu juga dapat mengetahui berapa lama pinjaman tersebut dapat dilunasi.

Kalau sudah demikian, tentu kamu bisa mengatur keuangan dengan lebih baik, bukan?

Maka dari itu, yuk kita bahas bagaimana cara menghitung persen bunga pinjaman, dan juga hal lainnya yang berkaitan!

Daftar Isi

Mengenal Suku Bunga Pinjaman

Sebelumnya kamu harus mengetahui dahulu, suku bunga kredit yang menjadi tumpuan dari cara menghitung persen bunga pinjaman nanti.

Adapun, suku bunga kredit merupakan suku bunga yang ditagihkan kepada nasabah sebagai balas saja atas peminjaman yang dilakukan.

Nah, suku bunga inilah yang merupakan sumber pendapatan bagi bank.

Dengan mendapatkan suku bunga kredit ini, bank dapat memperoleh keuntungan dan mempertahankan operasionalnya sehari-hari.

Maka dari itu, biasanya suku bunga kredit akan jauh lebih besar atau tinggi dari suku bunga simpanan.

Bagi yang belum tahu, suku bunga simpanan adalah suku bunga yang diberikan kepada nasabah sebagai balas jasa dari penyimpanan uangnya di bank.

Jenis – Jenis Suku Bunga Pinjaman

Dalam pinjaman, sekiranya ada jenis-jenis bunga pinjaman yang berbeda mekanismenya.

Nah, kamu juga perlu nih mengetahui apa saja jenis dan perbedaanya sebelum mengetahui cara menghitung pinjaman persen bunga. Apa saja?

Suku Bunga Pinjaman Berdasarkan Sifatnya

Berdasarkan sifatnya, ada dua jenis suku bunga yang berlaku di Indonesia yaitu bunga tetap dan bunga mengambang:

1. Bunga Tetap (fixed)

Sejalan dengan namanya, maksud dari bunga tetap adalah bunga yang jumlah persennya tidak berubah selama hingga masa jatuh tempo.

Biasanya, kamu akan menemukan informasi tentang hal ini secara jelas di perjanjian kredit pinjaman, bahwa bunga tidak akan berubah hingga masa akhir kredit.

Misalnya, bank menetapkan bunga yang ditetapkan untuk nasabah adalah 15%, maka sepanjang periode cicilan, perhitungan bunga akan tetap 10%.

Keuntungan dari jenis bunga pinjaman ini adalah, kamu tak perlu khawatir jika suatu hari suku bunga di pasaran meningkat.

Hal ini dikarenakan, kamu akan tetap membayar kewajiban cicilan dengan jumlah sama.

Namun, kerugiannya adalah jika suku bunga menurun, itu berarti kamu harus membayarkan kewajiban cicilan dengan bunga yang lebih tinggi dari pasaran.

Pinjaman yang menggunakan jenis bunga ini biasanya adalah, Kredit Tanpa Agunan (KTA), Kredit Pemilikan Rumah (KPR), kredit mobil, motor dan kredit jangka pendek lainnya.

2. Bunga Mengambang (floating)

Selanjutnya ada yang namanya suku bunga mengambang atau floating.

Jenis bunga pinjaman ini akan selalu berubah-ubah dalam periode masa cicilan berdasarkan dinamika suku bunga di pasaran.

Jadi, jika suku bunga di pasaran naik, maka bunga pinjaman akan ikut naik, begitupun sebaliknya.

Adapun keuntungan dari bunga jenis ini adalah, kamu tak perlu khawatir akan risiko bunga yang terlalu tinggi/rendah dibandingkan pasaran.

Sedangkan kerugiannya adalah, kamu tak bisa menikmati keuntungan kompetitif dari suku bunga pasaran jenis tetap.

Jenis bunga pinjaman ini, sering ditetapan untuk produk bank seperti KPR setelah periode suku bunga tetap berlalu.

Tak hanya itu, untuk kredit modal usaha dan pinjaman jangka panjang lainnya juga biasanya menetapkan jenis bunga mengambang.

Sebagai contoh, misalnya suku bunga KPR tiga tahun pertama bersifat tetap yaitu 8%, lalu tahun berikutnya akan berubah menjadi bunga mengambang berdasarkan suku bunga pasaran.

Suku Bunga Pinjaman Berdasarkan Perhitungannya

Selanjutnya berdasarkan perhitungannya terdapat tiga jenis suku pinjaman pada perbankan di Indonesia. Yuk, lihat ini dulu sebelum mengetahui bagaimana cara menghitung persen bunga pinjaman!

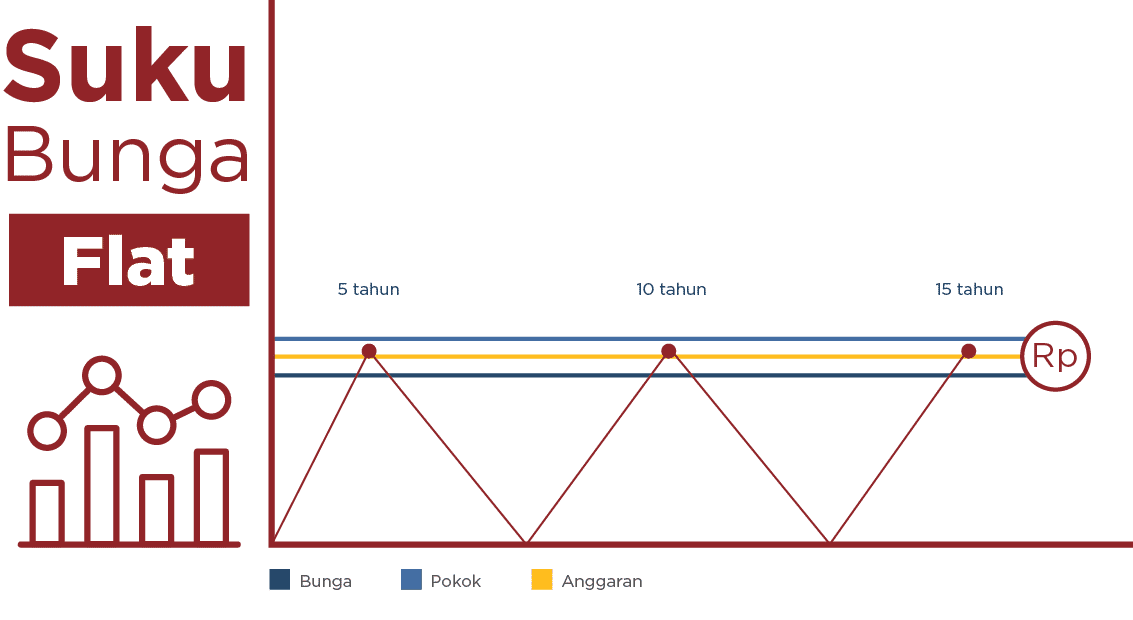

1. Bunga Flat

Bunga flat adalah cara menghitung bunga pinjaman yang paling mudah dibandingkan lainnya.

Bunga flat adalah cara menghitung bunga pinjaman yang paling mudah dibandingkan lainnya.

Alasannya, karena setiap bulannya akan sama cara menghitungnya.

Adapun, besaran bunga flat mengacu pada besaran utang awal.

Bunga flat juga biasa dikenal dengan bunga pinjaman yang dihitung sesuai janga waktu atau tenor.

Umumnya, jenis bunga ini digunakan untuk pinjaman kredit tanpa agunan (KTA).

Rumus perhitungannya:

Bunga Perbulan = (P x l x t) / jb

Keterangan:

P = pokok pinjaman

l = suku bunga

t = jumlah jangka waktu kredit

jb = jumlah bulan dalam jangka waktu kredit

Bagaimana cara menghitungnya?

Agar lebih mudah memahaminya, ayo kita buat simulasi pinjaman sederhana.

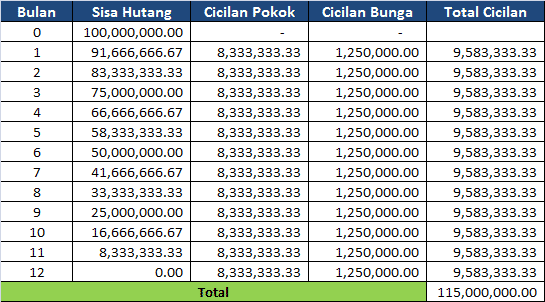

Agung meminjamkan uang kepada Budi sebesar Rp100 juta selama 12 bulan.

Untuk pinjaman tersebut Agung memberikan bunga pinjaman sebesar 15% setahun.

Berapa yang harus Budi bayarkan setiap bulan untuk membayar Agung?

Total Pinjaman: Rp100.000.000

Lama Pinjaman: 12 bulan

Bunga: 15%/tahun

Pembayaran dilakukan per bulan.

Pertama-tama kita hitung dulu berapa pokok pinjaman yang harus kita bayarkan per bulan. Caranya kita bagi pokok pinjaman dengan banyaknya cicilan atau Rp 100.000.000/12 = 8.333.333,33 per bulan.

Lalu hitung berapa bunga yang harus dibayarkan perbulan dengan cara :

Perhitungan bunga per tahun: Rp 100.000.000 * 15% = 15.000.000

Karena harus dibayar per bulan, maka kita bagi 12 bulan = 1.250.000

Sehingga yang harus Budi bayarkan ke Agung setiap bulan adalah Rp 8.333.333,33 + 1.250.000 = Rp 9.583.333,33. Rincian nya adalah sebagai berikut :

Tabel perhitungan bunga pinjaman menggunakan metode bunga flat.

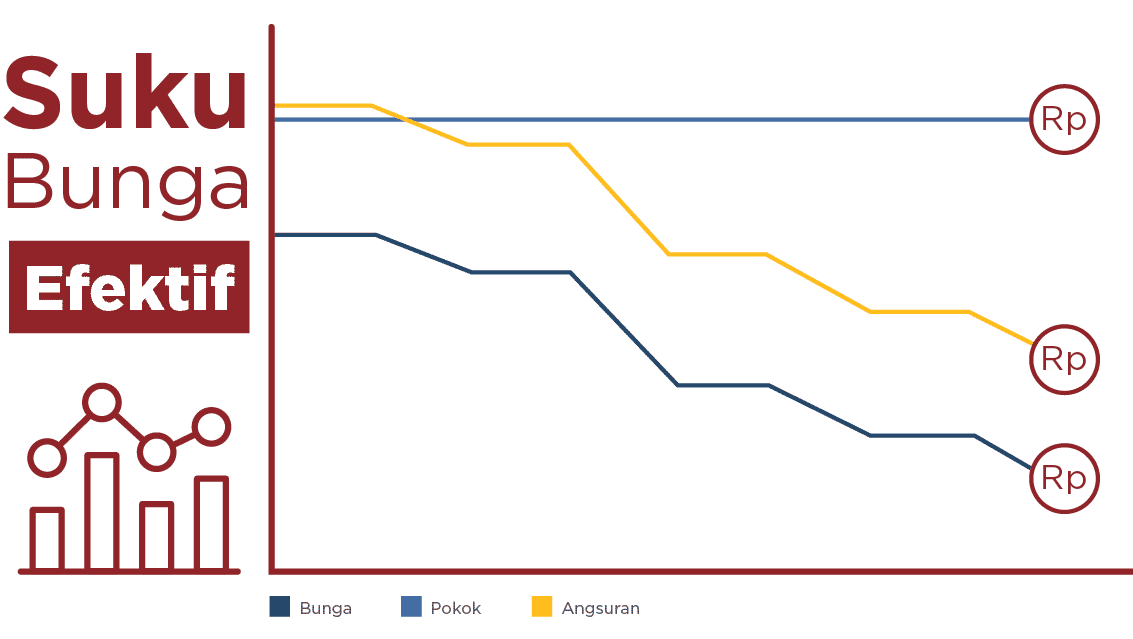

2. Bunga Efektif

Bunga efektif biasanya digunakan kepada kredit jangka panjang seperti KPR.

Bunga efektif biasanya digunakan kepada kredit jangka panjang seperti KPR.

Berbeda dengan bunga flat, dengan menggunakan bunga pinjaman ini, jumlah angsuran akan semakin dikit tiap bulannya.

Hal ini dikarenakan, perhitungan bunga akan melihat nilai sisa pinjaman pokok atau jumlah utang yang belum terbayar setiap bulan.

Rumus Perhitungannya:

Bunga = SP x i x (30 / 360)

Keterangan:

SP = saldo pokok pinjaman bulan sebelumnya

i = suku bunga pertahun

30 = jumlah hari dalam sebulan

360 = jumlah hari dalam setahun

lalu bagaimana cara lengkap menghitungnya? Lihat studi kasus berikut

B mengajukan pinjaman kredit sebagai berikut:

Jumlah Pinjaman = Rp220 juta Bunga per tahun = 10% Tenor = 12 bulan.

Maka cicilan yang harus B bayarkan tiap bulan adalah, Rp120juta / 12 bulan = Rp10 juta/bulan.

Bunga bulan 1: ( Rp120 juta – (1-1) x Rp10 juta ) x 10% / 12 = Rp1 juta.

Maka cicilan B pada bulan 1 ditambah dengan bunga adalah, Rp10 juta + Rp1 juta = Rp11 juta

Bunga bulan 2: (Rp120 juta – (2-1) x Rp10 juta x 10% / 12 = Rp916.667

Maka cicilan B pada bulan 1 ditambah dengan bunga adalah, Rp 10 juta + Rp916.667 = Rp10.916.667

dan seterusnya hingga bunga bulan 12: (Rp120 juta – (12-1) x Rp juta) x 10% / 12 = Rp83.333

Maka cicilan B pada bulan 12 ditambah dengan bunga adalah Rp 10 juta + Rp83.333 = Rp10.083.333

3. Bunga Anuitas

Bunga anuitas adalah modifikasi bunga efektif dengan jumlah angsuran yang sama setiap bulannya.

Bunga anuitas adalah modifikasi bunga efektif dengan jumlah angsuran yang sama setiap bulannya.

Cara perhitungan bunganya pun sama dengan bunga efektif, di mana bunganya akan dikalkulasikan dari sisa jumlah pokok pinjaman.

Tetapi, untuk membuat jumlah angsuran yang sama setiap bulan, maka jumlah porsi bunga yang dibayar menurun sedangkan porsi cicilan pokok pinjaman akan meningkatan.

Jadi, di bulan pertama, pembayaran bunga akan lebih besar, kemudian perlahan akan berkurang hingga akhir masa tenor.

Adapun tujuan dari adanya bunga anuitas adalah untuk memudahkan nasabah membayar cicilan tiap bulan dan tidak pusing dengan jumlah angsuran yang berubah-ubah.

Lalu, bagaimana cara menghitungnya?

Untuk menghitung cicilan bunga anuitas kamu dapat menggunakan rumus:

Rumus Perhitungannya:

Bunga = SP x i x (30 / 360)

Keterangan:

SP = saldo pokok pinjaman bulan sebelumnya

i = suku bunga pertahun

30 = jumlah hari dalam sebulan

360 = jumlah hari dalam setahun

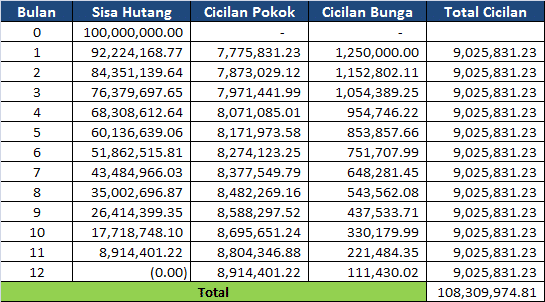

Supaya lebih mengerti tentang cara perhitungan bunga anuitas, mari kita gunakan kasus Agung dan Budi di poin atas sebagai perhitungan yaitu:

Total Pinjaman: Rp100.000.000

Lama Pinjaman: 12 bulan

Bunga: 15%/tahun

Maka perhitungannya adalah sebagai berikut :

Tabel perhitungan bunga pinjaman menggunakan metode bunga anuitas.

Seperti yang terlihat pada tabel diatas, perhitungan bunga ini menghasilkan angka yang kurang lebih mendekati perhitungan bunga efektif namun memiliki total cicilan yang sama tiap bulannya.

Cara Menghitung Persen Bunga Pinjaman

Cara menghitung persen bunga pinjaman, menjadi hal pentig untuk tahu sebenarnya berapa bunga yang ditetapkan pada pinjaman yang kamu ajukan.

Pada dasarnya, untuk menghitung persen bunga pinjaman, kamu dapat membandingkan angka modal awal dan total akhir. Rumus untuk menghitung persen bunga pinjaman juga sangat sesederhana, lho, yaitu:

Persen bunga pinjaman (%) = (Total Cicilan – Pinjaman Awal) / Pinjaman Awal x 100%

Nah, itulah rumusnya.

Tapi supaya lebih dipahami, mari kita lihat studi kasus berikut ini:

C meminjam uang di Bank sebesar Rp120 juta untuk membuat usaha kuliner.

Oleh pihak bank, C diharuskan mencicilan pinjaman tersebut sebesar Rp11 juta per bulan selama 1 tahun.

Nah, berapa persen bunga pinjaman C per tahunnya?

Pinjaman: Rp120 juta

Cicilan per bulan: Rp11 juta

Total Cicilan: Rp11 juta x 12 bulan = Rp132 juta.

Maka persen bunga pinjaman = (Rp132 juta – Rp120 juta) / Rp120 juta x 100% = 10%

Jadi, besaran persen bunga pinjaman dari C adalah sebesar 10%.

Mengenal Apa Itu Tenor Pinjaman?

Daritadi mungkin kamu telah menemukan banyak kata tenor, lalu sebenarnya apakah itu tenor, dan bagaimana cara kerjanya?

Tenor adalah jangka waktu pinjaman yang ditetapkan atas kesepatakan pihak bank dan nasabah, di mana selama jangka waktu tersebut, kamu harus membayar cicilan angsuran setiap bulannya.

Nah, jangka waktunya itu bisa beragam, mulai dari 3 bulan, 6 bulan, 12 bulan, hingga 24 bulan.

Dalam menentukan tenor pinjaman, nantinya kamu harus menyesuaikannya dengan kemampuan keuangan kamu.

Tenor sendiri terbagi dalam dua jenis yaitu tenor panjang dan tenor pendek.

Berikut ulasannya!

1. Tenor Pendek

Tenor pendek berarti jangka waktu kamu membayar angsuran cicilan akan sangat sebenar dan biasanya jumlah pinjaman juga tidak terlalu besar.

Adapun jangka waktu minimal pengembaliannya adalah 1 tahun.

Tenor pendek, cocok untuk kamu yang memang ingin segera melunasi utang, dan memiliki penghasilan tetap dengan tingkat penghasilan di atas rata-rata.

Memang, jumlah pembayaran angsuran tiap bulannya akan lebih besar.

Tapi, secara keseluruhan total pinjaman akan lebih rendah dibandingkan tenor jangka panjang.

2. Tenor Panjang

Tenor panjang memiliki durasi angsuran pinjaman yang lebih panjang.

Biasanya bisa maksimal hingga 2 – 3 tahun.

Adapun, pinjaman yang memiliki tenor panjang, biasanya memiliki jumlah yang besar.

Tak hanya itu, pinjaman seperti ini juga seringkali didominasi oleh pinjaman-pinjaman produktif seperti pinjaman modal usaha.

Nah, dengan memiliki tenor yang panjang, nantinya jumlah angsuran yang dibayarkan tiap bulannya akan lebih kecil.

Namun, total pengembalian jika dihitung akan lebih besar.

Cara Menentukan Tenor Pinjaman yang Tepat

Keputusan dalam menentukan tenor, akan sangat mempengaruhi kehidupan finansial kamu.

Bagaimana tidak, karena setiap bulannya, kamu akan membayar kewajiban cicilan angsuran, selama masa tenor yang kamu pilih sebelumnya.

Maka dari itu, kamu harus bijak dalam menentukan tenor pinjaman supaya ke depannya tak mengalami hambatan pembayaran.

Memang, alangkah baiknya jika kamu memilih tenor yang lebih singkat, karena akan lebih cepat bebas dari utang.

Tapi kembali lagi, sesuaikan dengan kemampuan finansial kamu.

Tentu akan berbeda, jika kamu mengajukan pinjaman modal usaha.

Namanya usaha, tentu setiap bulannya tidak menentu penghasilannya, dan bisa saja modal yang dipinjam belum membuahkan hasil hanya dalam jangka waktu beberapa bulan.

Maka dari itu, memilih tenor yang panjang merupakan pilihan bijak untuk para pengusaha yang ingin meminjam dana modal usaha.

Kalau kamu masih bingung dalam menentukan tenor yang tepat, biasanya pihak pemberi pinjaman seperti bank akan membantu kamu.

Biasanya pihak-pihak pemberi layanan pinjaman akan melakukan penilaian dan merekomendasikan tenor mana yang sekiranya tidak memberatkan kamu.

Mengapa demikian? karena tentu saja, pihak pemberi pinjaman ingin kamu membayar angsuran dengan lancar dan tidak terjadi gagal bayar.

Seperti halnya ketika kamu meminjam modal tambahan usaha di KoinBisnis dari KoinWorks.

Selain memberikan tenor fleksibel hingga 2 tahun yang bebas dipilih peminjam, di KoinBisnis kamu akan dibantu ketika nantinya ke depannya mengalami kesulitan pembayaran.

Tim KoinWorks akan memberikan beragam solusi untuk membantu kamu menjalankan kewajiban pembayaran, seperti melakukan restrukturisasi.

Jadi, jangan sungkan untuk bertanya kepada pihak pemberi pinjaman. KoinBisnis sendiri merupakan produk pembiayaan modal bisnis untuk UKM Indonesia.

Di mana kamu dapat mendapatkan modal tambahan hingga Rp2 miliar dengan bunga rendah mulai dari 0,75% per bulan.

Cara Menghitung Bunga Pinjaman di KoinWorks

Bagi kamu yang mengajukan pinjaman di KoinBisnis dari KoinWorks, suku bunga bulanan yang harus kamu bayar akan diinformasikan sebelum kamu menyetujuinya, mulai dari 0,75% hingga 1,67% perbulan.

Namun, bila kamu yang belum menjadi borrower di KoinWorks dan penasaran dengan bunga pinjamannya, berikut cara menghitung bunga pinjaman di KoinWorks.

Untuk bisa mengajukan pinjaman di KoinBisnis, usia usaha Anda harus minimal 2 tahun atau 6 bulan jika Anda memiliki toko online. Kami mohon maaf sebelumnya.

Setelah melakukan penilaian, kami mohon maaf untuk saat ini belum bisa menerima pengajuan pinjaman Anda. Hal ini dikarenakan, kami menemukan pengeluaran Anda ditambah dengan cicilan, lebih besar dibandingkan pendapatan.

Dengan pembahasan di atas, semoga kamu bisa lebih paham dan mengerti tentang bagaimana cara menghitung persen bunga pinjaman dan juga menentukan tenor.

Jangan lupa untuk unduh aplikasi KoinWorks, Super Financial App, karena selain produk pembiayaan modal bisnis, ada juga produk finansial lain yang akan membantu kebutuhan keuangan kamu.