Cari Pinjaman Uang untuk Kebutuhan Pribadi dan Modal Usaha – Semakin ke sini, tak dapat dipungkiri kalau kebutuhan yang harus kita penuhi makin meningkat.

Kehidupan perekonomian yang fluktuatif, tak jarang menimbulkan kenaikan harga kebutuhan yang signifikan.

Seringkali, terjadinya hal tersebut tidak disertai dengan peningkatan pendapatan yang sejalan.

Maka dari itu, cari pinjaman uang untuk berbagai kebutuhan pribadi sehari-hari, menjadi jalan keluar.

Tidak hanya untuk kebutuhan pribadi, tak jarang juga hal tersebut menyebabkan banyaknya orang kesulitan memiliki dana untuk kebutuhan modal usaha.

Di bawah ini ada alternatif tempat peminjaman uang yang bisa kamu pilih jika sedang membutuhkan dana tunai untuk memenuhi kebutuhan pribadi atau modal usaha.

Daftar Isi

Pinjaman Uang untuk Kebutuhan Pribadi

1. Bank

Jika kamu sedang ingin cari pinjaman uang, tempat pertama yang bisa kamu coba ajukan adalah di bank.

Lembaga perbankan merupakan sumber pinjaman uang yang paling banyak digunakan oleh masyarakat Indonesia.

Mengajukan pinjaman ke bank relatif lebih aman dan terjamin, tetapi sebelumnya kamu harus memenuhi persyaratan yang cukup banyak.

Tak jarang juga, kamu diminta untuk menjaminkan barang berharga supaya proses cari pinjaman uang yang kamu lakukan bisa diterima bank.

Tidak punya barang berharga sebagai jaminan?

Sekarang bank sudah memiliki KTA atau Kredit Tanpa Agunan, yang memungkinkan kamu meminjam tanpa jaminan apapun.

Namun tanpa adanya jaminan, tentu risiko yang dihadapi oleh pihak bank akan semakin besar.

Nah, hal ini berpengaruh terhadap suku bunga pinjaman yang diterapkan pada pinjaman kamu nantinya.

Suku bunga pinjaman tanpa jaminan relatif lebih tinggi dibandingkan dengan pinjaman dengan jaminan. Suku bunga pinjaman tanpa jaminan bahkan bisa mencapai 20 % per tahunnya.

2. Lembaga Non-Bank (Koperasi Simpan Pinjam)

Salah satu lembaga non-bank yang bisa kamu jadikan alternatif untuk melakukan pinjaman uang adalah lembaga koperasi simpan-pinjam.

Jika ingin cari pinjaman uang ke lembaga koperasi ini, bisanya kamu harus terlebih dahulu menjadi anggota dari koperasi tersebut.

Dengan menjadi anggota sebuah koperasi, kamu bisa memperoleh dana pinjaman sesuai dengan barang yang dijaminkan.

Selain itu, mengajukan di Koperasi Simpan Pinjam, cenderung lebih mudah daripada bank, dengan bunga flat dan berkesempatan mendapatkan SHU.

SHU adalah Sisa Hasil Usaha, salah satu keuntungan dengan menjadi anggota koperasi.

SHU diatur dalam UU No. 25 Tahun 1992, tentang perkoperasian.

Di dalam UU tersebut, dijelaskan bahwa SHU atau Sisa Hasil Usaha adalah pendapatan koperasi yang diperoleh dalam satu tahun buku dikurangi dengan biaya, penyusutan, dan kewajiban lainnya termasuk pajak dalam tahun buku bersangkutan.

Jika bergabung dalam keanggotaan koperasi, kamu harus menanyakan terlebih dahulu perihal SHU yang akan diberikan nantinya.

Pasalnya, ada beberapa oknum koperasi nakal yang tidak menjelaskan secara detail perihal tersebut.

Kalau kamu tertarik untuk cari pinjaman uang di Koperasi Simpan Pinjam, berikut adalah persyaratan yang harus kamu persiapkan.

- KTP sebagai bukti seorang WNI

- Berstatus sebagai anggota koperasi

- Mengisi formulir pengajuan pinjaman

- Menunjukkan KK, rekening listrik dan slip gaji

- Menyiapkan dokumen pendukung, seperti sertifikat tanah atau BPKP.

Setelah semua lengkap tersedia, selanjutnya kamu bisa langsung mendatangi koperasi yang dituju.

Pastikan koperasi tersebut sudah terdaftar di Kementerian Koperasi dan Usaha Kecil Menengah RI, ya.

Selain itu, pilih juga yang sudah memegang izin dari Otoritas Jasa Keuangan (OJK).

Tak hanya itu, lho kamu juga bisa melakukan pinjaman pada LKM atau Lembaga Keuangan Mikro yang menawarkan pinjaman tanpa jaminan.

Dengan mengajukan pinjaman pada lembaga non-bank ini, kamu pun bisa melakukan proses negosiasi mengenai jumlah pinjaman yang dibutuhkan.

3. Pinjaman Online

Dengan berkembangnya teknologi digital, sekarang banyak tersebar pinjaman online (Pinjol) yang menjadi solusi bagi kamu yang sedang cari pinjaman uang.

Biasanya pinjaman uang jenis ini, ditawarkan oleh beragam perusahaan financial technology atau FinTech yang sekarang mengalami pertumbuhan signifikan.

Di satu sisi, hal ini sangat memudahkan, karena biasanya kamu cukup diminta untuk upload dokumen secara online melalui smartphone dan sudah bisa mengajukan pinjaman.

Layanan pinjaman online merupakan layanan pinjam meminjam uang yang diatur dan diawasi oleh OJK.

Peraturan Otoritas Jasa Keuangan No 77/POJK.01/2016 Bab 1 Pasal 1 Baris 3 yang menyebutkan :

“Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi adalah penyelenggaraan layanan jasa keuangan untuk mempertemukan pemberi pinjaman dengan penerima pinjaman dalam rangka melakukan perjanjian pinjam meminjam dalam mata uang rupiah secara langsung melalui sistem elektronik dengan menggunakan jaringan internet”

Jadi, sebelum mengajukan pinjaman jenis ini, sebaiknya kamu melakukan pengecekan mandiri apakah FinTech pilihan kamu sudah terdaftar, berizin di Otoritas Jasa Keuangan (OJK).

Bicara tentang pinjaman, bagi kamu yang ingin cari pinjaman uang untuk kebutuhan bisnis, KoinBisnis dari KoinWorks bisa menjadi solusi.

Kamu bisa mengajukan pinjaman bisnis dengan sistem peer-to-peer lending, hingga Rp2 Miliar dengan bunga rendah mulai dari 0,75% per bulannya.

Adapun sebagai penyedia produk pendanaan peer-to-peer lending, KoinWorks sudah berizin penuh dan diawasi Otoritas Jasa Keuangan (OJK), jadi kamu tak perlu khawatir akan kredibelitasnya.

Ciri Pinjaman Online Terpercaya

1. Terdaftar di OJK

Pinjaman online terpercaya pastinya harus terdaftar di Otoritas Jasa Keuangan (OJK).

Kenapa?

Karena OJK merupakan sebuah lembaga negara yang bertugas untuk pengawasan, pemeriksaan dan penyidikan terhadap setiap kegiatan di sektor keuangan termasuk pinjaman online.

Apabila sebuah perusahaan jasa keuangan tidak terdaftar di OJK, maka kredibilitas dari perusahaan tersebut masih dipertanyakan atau bahkan illegal.

Untuk memastikan sebuah perusahaan pinjaman online terpercaya atau tidak, kamu bisa mengeceknya langsung ke situs resmi miliki OJK.

2. Memiliki Situs Resmi

Sebuah perusahaan sudah sepatutnya memiliki situs atau website resmi, terlebih lagi jika perusahaan tersebut merupakan perusahaan berbasis online.

Keberadaan situs resmi sebuah perusahaan dapat membantu calon nasabah untuk lebih mudah dalam mengakses informasi dan juga memahami produk-produk apa saja yang dimiliki oleh perusahaan tersebut.

Selain itu, situs resmi biasanya berawalan “https”, hal ini menandakan bahwa situs tersebut menggunakan socket secure layer (SSL) yang menyediakan enkripsi terhadap pertukaran data untuk mencegah terjadinya penyadapan atau pencurian data pengguna.

Kamu juga harus memerhatikan email yang mereka gunakan.

Pastikan alamat emailnya merupakan email resmi perusahaan dan tidak menggunakan email personal Yahoo ataupun Gmail

Baca Juga: Mendapatkan Pinjaman Modal Usaha

3. Alamat Kantor Yang Jelas

Perusahaan pinjaman online terpercaya haruslah memiliki alamat kantor yang jelas, dan biasanya mereka akan menyantumkan alamat kantor pada situs resmi mereka.

Hal ini tentunya bertujuan untuk meyakinkan para calon nasabah kalau memang perusahaan mereka merupakan perusahaan yang dapat dipercaya dan juga legal secara hukum.

Perusahaan yang tidak memiliki alamat kantor yang jelas sangat berisiko untuk calon nasabah, karena apabila dikemudian hari terjadi tindakan penipuan yang merugian nasabah maka nasabah akan kesulitan untuk mencari pelaku penipuan tersebut.

4. Proses Yang Transparan

Pinjaman online terpercaya akan sangat transparan dalam menyampaikan informasi terkait pinjaman onlinenya.

Mulai dari tenor, biaya administrasi, suku bunga sampai dengan denda yang dikenakan apabila kamu terlambat melakukan pembayaran.

Sebenarnya peraturan mengenai transparasi dalam proses pinjaman online ini juga diwajibkan oleh OJK.

Hal ini bertujuan agar calon nasabah tidak merasa dirugikan karena telah mengetahui seluruh risiko dari transaksi yang akan dilakukan.

5. Suku Bunga Wajar

Salah satu indikator pinjaman online terpercaya atau tidak adalah suku bunga.

Jika kamu menemukan perusahaan pinjaman online yang memungut bunga dengan sangat besar maka kamu harus waspada.

Sebagai contoh, kamu meminjam dana sebesar Rp. 5 juta, lalu perusahaan pinjaman online tersebut mengenakan bunga pinjaman sebesar Rp. 3 juta, artinya nilai bunga yang dikenakan oleh perusahaan tersebut sangatlah tidak wajar karena lebih dari setengah nilai pokok.

Syarat pinjaman online

Salah satu kelebihan yang dimiliki dari pinjaman online dibandingkan dengan pinjaman uang konvensional adalah syarat pinjaman yang lebih mudah dan sederhana.

Jika pada layanan pinjaman konvensional kamu harus memberikan jaminan seperti perhiasan, surat kendaraan bermotor atau sertifikat tanah, maka di pinjaman ini kamu hanya perlu melengkapi beberapa persyaratan umum seperti :

- Kartu Tanda Penduduk

- NPWP

- Kartu Keluarga

- Mutasi Rekening 3 bulan terakhir

Selain persyaratan dokumen, kamu juga harus memenuhi persyaratan personal sebagai peminjam, seperti :

- Berusia minimal 21 tahun

- Memiliki rekening bank di Indonesia

- Merupakan Warga Negara Indonesia

- Memiliki sumber pendapatan tetap

- Tidak memiliki utang yang tidak terlunasi

Jika kamu telah memenuhi semua persyaratan umum yang telah disebutkan di atas, maka proses pengajuan pinjaman kamu pasti akan lebih mudah untuk disetujui.

Keunggulan pinjaman online

Berikut ini adalah keunggulan yang dimiliki oleh layanan pinjaman online, antara lain:

Syarat dan dokumen pengajuan sangat mudah

Syarat yang diberikan untuk pengajuan pinjaman sangatlah mudah dan sederhana, sehingga bisa dipastikan hampir setiap orang bisa menjadi calon nasabah dari layanan pinjaman tersebut.

Proses persetujuan sangat cepat

Salah satu kelebihan utama yang dimiliki oleh pinjaman tipe ini adalah proses persetujuan yang cepat. Kamu bisa mendapatkan persetujuan atas pinjaman kamu hanya dalam waktu satu hari atau mungkin dalam beberapa jam saja.

Proses pengajuan dapat dilakukan kapan saja dan dimana saja tanpa harus bertemu langsung dengan kreditur yang bersangkutan.

Dengan mengandalkan kecanggihan teknologi, kamu hanya perlu mengisi aplikasi peminjaman uang melalui situs resmi atau aplikasi mobile perusahaan.

Tentunya hal ini akan sangat nyaman dilakukan oleh calon nasabah karena mereka tidak perlu meluangkan waktu untuk berkunjung dan bertemu langsung dengan kreditur.

Tidak ada biaya penalty apabila melunasi pinjaman sebelum jatuh tempo yang telah disepakati

Jika kamu mengajukan pinjaman konvensional, kamu seperti diwajibkan untuk melakukan pelunasan sesuai dengan perjanjian yang telah disepakati, karena apabila kamu ingin melunasinya lebih cepat maka kamu harus membayar biaya penalty.

Berbeda dengan pinjaman online, kamu bisa melunasi pinjamanmu kapan saja tanpa harus dibebankan dengan biaya penalty.

Tidak memerlukan agunan atau jaminan

Kamu tidak perlu memberikan jaminan seperti surat rumah atau pun perhiasan, karena perusahaan tidak akan membutuhkannya.

Kamu hanya perlu memberikan copy dari dokumen-dokumen pribadi kamu untuk digunakan sebagai jaminan bahwa kamu akan bertanggung jawab untuk membayar kembali atas pinjaman dana yang akan kamu terima.

Dana dapat digunakan untuk berbagai keperluan termasuk modal usaha

Kamu bisa mengajukan pinjaman untuk berbagai keperluan seperti Pendidikan ataupn modal usaha, karena meskipun memiliki plafon yang terbatas tapi selama dokumen yang kamu berikan bisa meyakinkan perusahaan maka kemungkinan untuk mendapatkan nominal pinjaman yang tinggi sangatlah mungkin.

Tenor sangat fleksibel

Kamu bisa mengatur tenor pinjaman sesuai dengan kemampuan bayar dan biasanya tenor pinjaman mulai dari 6 bulan sampai dengan 36 bulan sesuai dengan nominal pinjaman yang kamu terima.

Kekurangan pinjaman online

Berikut ini adalah kekurangan yang dimiliki oleh layanan pinjaman online, antara lain:

- Plafon yang terbatas

- Bunga dihitung per hari

- Banyak layanan pinjaman online yang tidak dapat dipercaya

Yang namanya sebuah layanan pastinya tidak luput dari sebuah kekurangan, tapi sebenarnya kekurangan tersebut bisa kamu minimalisir dengan berbagai cara, lho!

Misalnya saja untuk mendapatkan plafon maksimal, kamu bisa berusaha untuk melengkapi semua persyaratan yang diberikan oleh perusahaan kreditur karena hal ini bisa menjadi dijadikan sebuah pertimbangan untuk memberikan kamu plafon yang memadai.

Lalu untuk perihal bunga harian, seperti yang sudah dibahas sebelumnya kamu bisa memilih perusahaan yang menawarkan bunga bulanan rendah seperti KoinWorks, karena jika bunga bulanannya saja sudah rendah apalagi kalau dibagi menjadi bunga harian, kan!

Salah satu mimpi buruk bagi para nasabah pinjaman online adalah banyaknya perusahaan jasa keuangan tidak resmi yang bisa mendatangkan kerugian bagi nasabah.

Cara terhindar dari perusahaan seperti itu adalah dengan mengecek informasi perusahaan secara menyeluruh, dan pastikan perusahaan jasa keuangan tersebut terdaftar di OJK.

Waspada pinjaman online illegal

Tingginya minat terhadap pinjaman online menyebabkan banyaknya jumlah perusahaan pinjaman tipe ini yang bermunculan dan yang meresahkan adalah perusahaan tersebut tidak terdaftar atau illegal.

Perusahaan yang tidak terdaftar seperti ini tentunya akan sangat merugikan para nasabahnya dengan mematok bunga yang sangat tinggi, bahkan beberapa perusahaan ada yang mengancam akan membeberkan data pribadi nasabah apabila tidak melakukan pembayaran tepat waktu.

Beberapa ciri pinjaman illegal adalah :

- Tidak terdaftar di OJK

- Bunga tinggi bahkan tidak terbatas

- Informasi perusahaan seperti alamat dan lain-lain sangat tidak jelas

- Proses pencairan yang terlalu mudah

- Aplikasi tidak terdaftar di Playstore atau iOs

- Melanggar kode etik pelanggan

Jika kamu menemukan ciri-ciri seperti ini pada perusahaan pinjaman dana, maka kamu harus waspada dan sebaiknya menghindari untuk melakukan transaksi pinjam meminjam dana dengan perusahaan tersebut supaya kamu terhindar dari kerugian.

5. Salary Advance atau Kasbon

Cara untuk cari pinjaman uang terlebih untuk kebutuhan pribadi, adalah dengan mengajukan salary advance atau kasbon di perusahaan tempatmu bekerja.

Biasanya, sebuah perusahaan memiliki fasilitas ini, di mana karyawannya dapat mengambil lebih dulu gajinya.

Bahkan, di suatu perusahaan karyawan bisa mengambil pinjaman di kantor misalnya hingga 3 kali gaji. Nantinya, pinjaman ini akan dibayarkan melalui pemotongan gaji setiap bulannya.

Nah, tapi tidak dengan salary advance atau kasbon.

Salary Advance berbeda dari pinjaman biasa atau regular loan, karena konsepnya mengambil lebih dulu gaji bulanan kamu sebelum hari gajian tiba.

Fasilitas ini sangat bermanfaat lho bagi karyawan yang memang membutuhkan dana tunai jika ada keadaan darurat.

Melihat pentingnya hal ini, KoinWorks dengan produknya KoinGaji, memberikan solusi salary advance untuk membantu perusahaan supaya tidak terbebani saldo kasnya setiap kali ada karyawan yang mengajukan salary advance.

Jadi, nantinya karyawan dari perusahaan tersebut, bisa mengajukan salary advance hingga 80% dari gaji melalui aplikasi KoinWorks dengan mudah.

TAPI, sebelum bisa melakukan hal ini, sebuah perusahaan harus mendaftar atau bekerjasama dulu dengan pihak KoinWorks.

Nah setelah proses penyocokan data serta administrasi lainnya selesai, karyawan perusahaan bisa langsung mengakses KoinGaji di aplikasi KoinWorks dan mengajukan salary advance ketika diperlukan.

Semua proses akan dilakukan oleh KoinWorks, pihak perusahaan tidak akan direpotkan dengan proses administrasi, hanya saja pihak perusahaan harus secara berkala memperbarui data karyawan yang ada.

6. Memanfaatkan Fitur PayLater

Di zaman serba digital seperti sekarang, sebenarnya cari pinjaman uang untuk kebutuhan pribadi itu sudah mudah lho aksesnya.

Bahkan, sekarang ini ada yang namanya fitur PayLater, atau bayar nanti.

Fitur ini sangat bisa dijadikan alat bantu setiap kali kamu butuh untuk membeli sesuatu namun uangnya belum ada saat itu juga.

Namun kamu harus bijak menggunakan hal ini, karena mayoritas fitur PayLater termasuk ke dalam utang konsumtif.

Selain itu, fitur PayLater berbeda dengan kartu kredit yang bunganya dipukul rata oleh pemerintah, PayLater dinilai memiliki beragam jumlah bunga yang bervariasi.

Sebut saja, Ovo Paylater menerapkan bunga 2,9% per bulan, Shopee Paylater 2,95% per bulan, Traveloka Paylater 2,14% – 4,78% per bulan, dan Gojek Paylater senilai Rp. 25 ribu per bulan

Tidak hanya itu, setiap kali menggunakan kamu juga harus disiplin membayar tepat waktu, karena akan ada denda jika sehari saja kamu telat, dan dendanya bisa lumayan lho.

Jika terkena denda, kamu tidak hanya harus membayar lebih, tapi bisa mempengaruhi penilaian credit scoring kamu, lho.

7. Pegadaian

Lembaga keuangan berkekuatan hukum lain yang bisa menjadi alternatif mendapatkan pinjaman uang adalah Pegadaian.

Pegadaian merupakan perusahaan BUMN yang sudah lama dipercaya oleh masyarakat untuk mengatasi masalah pendanaan dengan risiko ringan dengan proses yang lebih cepat yaitu sekitar 15 menit.

Sebagai informasi, besaran bunga yang diberikan pegadaian adalah berkisar dari 0,75% hingga 1,15%

Calon nasabah hanya perlu membawa barang berharga yang bisa dijadikan sebagai jaminan dengan jangka waktu pinjaman maksimal 4 bulan.

Jika dalam kurun waktu tersebut peminjam tidak sanggup membayar utang atau kredit macet, peminjam bisa melakukan pengajuan ulang dengan membayar bunga di pinjaman sebelumnya.

Atau jangka waktu pinjaman tersebut juga bisa diperpanjang dengan cara membayar sewa modal atau mengangsur sebagian uang pinjaman.

8. Kerabat atau Teman

Meminjam uang kepada kerabat atau teman merupakan solusi tercepat jika kamu membutuhkan pinjaman uang yang mendadak.

Dengan meminjam uang kepada kerabat atau teman kamu tidak diharuskan untuk memenuhi persyaratan yang rumit serta tidak harus membayar bunga seperti meminjam kepada pihak bank atau lembaga keuangan.

Selain itu dengan meminjam uang kepada teman atau kerabat kamu tak perlu dipusingkan dengan jangka waktu pengembalian uang karena jangka waktu yang diberikan oleh kerabat atau teman biasanya lebih fleksibel.

Meski begitu kamu tetap harus bertanggung jawab untuk mengembalikan uang tersebut secara tepat waktu agar tidak kehilangan kepercayaan dari teman atau kerabat kamu.

Tapi saat meminjam uang kepada kerabat atau teman biasanya kamu tidak bisa melakukan pinjaman dengan jumlah uang yang terlalu besar.

Pinjaman Uang untuk Modal Usaha

1. Pegadaian

Berbicara tentang cara mendapatkan modal usaha, kamu bisa menggunakan pegadaian dengan menjaminkan aset pribadi milik kamu.

Dengan cara ini, kamu bisa mendapatkan modal usaha berupa uang tunai, mulai dari Rp1 juta hingga Rp400 juta, dengan tenor hingga 48 bulan.

Aset pribadi yang bisa kamu gunakan untuk digadaikan antara lain barang elektronik seperti gadget, emas perhiasan/batangam, surat tanah, BPKB dan barang berharga lainnya.

Tapi, biasanya kamu akan dikenakan biaya administrasi 1% dari pinjaman yang ada.

Pinjaman di pegadaian bisa jadi alternatif, karena proses kredit terbilang cepat, hanya 3 hari langsung cair.

Plafon yang ada juga rendah, dan jaminan yang diminta pun fleksibel.

Bila kamu tertarik melakukan pegadaian, cari tempat pegadaian yang telah diizinkan dan diawasi oleh Otoritas Jasa Keuangan, ya.

Syarat-Syarat Mengajukan Pegadaian

- Lampirkan Fotokopi KTP dan kartu identitas resmi lain.

- Punya usaha min. 1 tahun, dan memiliki legalitas usaha seperti SIUP/SITU/Surat Keterangan Usaha.

- Memiliki barang jaminan yang jelas, dengan kondisi baik.

- Bisa melampirkan surat-surat barang jaminan secara jelas serta lengkap.

- Biasanya jumlah pencairan dana adalah 75 – 90 persen dari nilai jaminan, tergantung dari ketentuan pihak pemberi hutang.

- Pinjaman harus dikembalikan sesuai dengan ketentuan dan tenor yang berlaku.

- Barang jaminan akan kembali, jika pinjaman telah dilunasi sesuai dengan tenor yang berlaku.

- Pemberi dan penerima pinjaman harus menandatangani surat perjanjian yang disepakati bersama.

- Pihak kedua wajib menjaga barang jaminan, tidak boleh mendapatkan keuntungan darinya selama dalam masa tenor.

- Izin oihak pertama berlaku, jika pihak kedua ingin memanfaatkan barang gadai jaminan.

- Pihak kedua wajib menjaga amanah barang jaminan selama masa tenor, jika tidak mendapatkan izin.

- Barang yang digadaikan bukan barang terlarang atau barang curian.

Jika ingin Menjaminkan BPKB kendaraan bermotor berikut ini adalah syarat tambahannya:

1. Sepeda Motor: Milik Pemohon / an. Pemohon, usia sepeda motor maksimal 15 thn, dengan surat-surat lengkap;

2. Mobil: Milik Pemohon / an. Pemohon, usia mobil maksimal 20 thn, dengan surat-surat lengkap.

2. Pinjaman Bank

Berbeda dengan pegadaian, bank biasanya jarang meminjamkan dana untuk usaha baru.

Mereka lebih mengutamakan untuk memberi pinjaman pada usaha yang sudah berjalan.

Alasannya, karena kamu harus bisa memberikan bukti akan kesehatan keuangan usaha kamu, dengan begitu pihak bank bisa memastikan kalau kamu sanggup membayar cicilan.

Bisaanya, saat kamu meminjam di bank,mereka akan menyediakan kredit multiguna atau pinjaman dengan jaminan.

Jadi, walaupun dalam laporan keuangan usaha kamu ditetapkan sanggup membayar pinjamannya, kamu perlu tetap memberikan jaminan.

Ada juga beberapa bank yang menyediakan kredit mikro tanpa agunan atau Kredit Tanpa Agunan (KTA).

Tapi, bunga dan biaya yang ditawarkan terbilang tinggi.

Makanya, pinjaman dari fintech peer-to-peer lending biasanya menjadi alternatif karena dapat memberikan produk seperti KTA, namun dengan bunga serta biaya lebih rendah dari Bank dengan proses pencairan lebih cepat.

Perihal fintech P2P Lending ini, kita akan bahas di bagian selanjutnya, ya.

3. Pinjaman Modal dari Fintech Peer to Peer Lending

Di era teknologi seperti sekarang, ada banyak cara untuk mendapatkan modal usaha tanpa perlu menjaminkan barang berharga.

Salah satu caranya adalah dengan mengajukan pinjaman melalui fintech P2P Lending di KoinWorks.

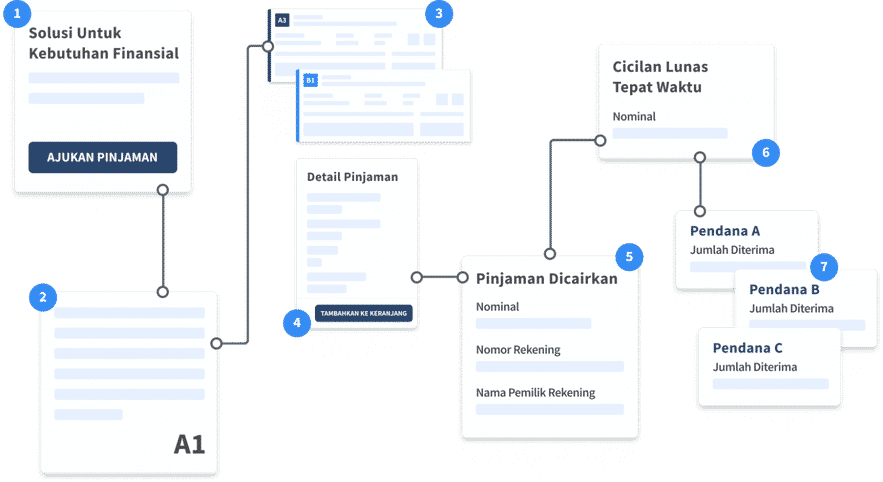

Apa Itu P2P Lending?

Dengan P2P Lending setiap orang bisa memberikan pinjaman atau mengajukan pinjaman satu dengan yang lain untuk berbagai kepentingan tanpa menggunakan jasa dari lembaga keuangan konvensional sebagai perantara.

Cara ini bisa menjadi alternatif, daripada mengajukan pinjaman melalui lembaga resmi seperti bank, koperasi, jasa kredit, pemerintah dan lainnya yang memiliki proses jauh lebih kompleks.

Cara Kerja P2P Lending

Sebagai seorang yang ingin meminjam, kamu hanya perlu mengunggah dokumen yang dibutuhkan.

Misalnya seperti, laporan keuangan, informasi legal, dan identitas peminjam.

Permohonan peminjaman kamu bisa diterima ataupun ditolak, tergantung dari beragam faktor.

Kelebihan Mengajukan Pinjaman Melalui P2P Lending

- Suku Bunga Rendah

Tingkat bunga yang diterima saat meminjam di bank biasanya antara 12 – 20%, sedangkan P2P Lending memiliki suku bunga yang lebih rendah.

Contohnya, KoinBisnis dari KoinWorks, memiliki bunga hanya mulai dari 0,75% per bulan.

- Proses Cepat dan Mudah

Proses pengajuan pinjamannya tidak sekompleks ketika mengajukan di bank.

Biasanya kamu tidak membutuhkan syarat-syarat “berlebihan” yang harus dipenuhi.

Bahkan, bisa mengajukan melalui smartphone.

Tapi jangan salah, pengajuan kamu juga akan melalui proses penilaian yang ketat.

Makanya, kamu juga diharuskan untuk menyerahkan persyartan lain seperti identitas pemilik perusahaan, hingga surat legalitas usaha.

- Besaran Pinjaman Tinggi

Di bank, biasanya sulit untuk mendapatkan pinjaman berjumlah besar.

Tapi di P2P Lending, kamu akan lebih mudah mendapatkan pinjaman berjum;ah besar.

Tapi, tentu saja besarannya akan mengukuti hasil dari penilaian kredit.

Pinjaman KoinBisnis dari KoinWorks

Kamu bisa memiliki modal tambahan untuk usaha mulai dari Rp5 juta hingga Rp2 miliar melalui KoinBisnis dari KoinWorks.

Kamu juga tidak akan dikenakan biaya pinaliti jika ingin melunasi pinjaman lebih awal (early payment).

Bunga yang ditawarkan rendah yaitu mulai dari 0,75% per bulan, dengan tenor fleksibel hingga 24 bulan.

Proses pengajuan juga mudah, cukup unduh aplikasi KoinWorks, selesaikan proses registrasi, dan ajukan pinjaman melalui online.

KoinWorks merupakan Super Financial App dengan beragam solusi produk finansial, seperti KoinBisnis yang memberi akses pinjaman modal usaha tambahan bagi UKM Indonesia.

Syarat Mengajukan Pinjaman KoinBisnis

Bagaimana Cara Kerja KoinBisnis?

Bagaimana Cara Kerja KoinBisnis?

Untuk bisa mengajukan pinjaman di KoinBisnis, usia usaha Anda harus minimal 2 tahun atau 6 bulan jika Anda memiliki toko online. Kami mohon maaf sebelumnya.

Setelah melakukan penilaian, kami mohon maaf untuk saat ini belum bisa menerima pengajuan pinjaman Anda. Hal ini dikarenakan, kami menemukan pengeluaran Anda ditambah dengan cicilan, lebih besar dibandingkan pendapatan.

4. Pinjaman Koperasi

Secara sederhana, koperasi adalah organisasi bidang ekonomi yang dijalankan demi kepentingan bersama.

Biasanya mereka menjalankan kegiatan simpan-pinjam berdasarkan asas kekeluargaan.

Perlu diketahui kalau pinjaman koperasi hanya ditujukan khusus untuk para anggota.

Maka dari itu, kalau ingin meminjam modal di sini kamu harus mengurus untuk jadi anggota dahulu.

Setelah mengajukan pinjaman, status kamu akan berubah menjadi calon anggota koperasi.

Kamu bisa melihat informasi lebih lengkap perihal pinjaman koperasi pada artikel berikut ini.

Di artikel tersebut, kami telah membahas bagaimana syarat dan cara melakukan pengajuan pinjaman di Koperasi secara tuntas.

5. KUR: Kredit Usaha Rakyat

Kredit Usaha Rakyat (KUR), adalah sebuah layanan kredit yang diberikan oleh Pemerintah Indonesia, bekerja sama dengan perbankan, ditujukan untuk Usaha Mikro Kecil, Menengah dan Koperasi atau UMKMK.

KUR meliputi beragam industri, terutama usaha bidang pertanian, perikanan, kehutanan hingga jasa simpan pinjam.

Dikarenakan subsidi pemerintah, KUR bisa menawarkan bunga paling rendah untuk modal usaha.

Rekomendasi KUR untuk Pinjaman Modal Usaha

1. BRI

Sebagai salah satu Bank Pemerintah, Bank BRI memberikan akses pinjaman UMKM untuk membantu mereka yang ingin memulai usaha mikro ataupun yang sedang berusaha untuk mengembangkan usahanya.

Pengusaha bisa meinjam hingga Rp50 Juta, selain itu Bank BRI menyediakan produk Kredit Usaha Rakyat (KUR) Mikro, dengan ketentuan berikut ini.

- Masa pinjaman maksimal 3 tahun untuk Kredit Modal Kerja (KMK)

- Masa pinjaman maksimal 5 tahun untuk Kredit Investasi (KI)

- Suku bunga 6% efektif per tahun

Persyaratannya:

- Individu / Perorangan yang memiliki usaha layak

- Memiliki usaha selama minimal 6 bulan

- Tidak sedang menerima kredit dari perbankan

- Melengkapi administrasi dengan menyerahkan dokumen: KTP, Kartu Keluarga, dan Surat Ijin Usaha

2. Bank Mandiri

Bank Mandiri juga memiliki produk Kredit Usaha Rakyat (KUR) yang dibagi menjadi 3 produk yaitu KUR Mikro, KUR Ritel, dan KUR Khusus.

Di Bank Mandiri kamu bisa mendapatkan modal hingga Rp25 juta, dan memilih produk KUR Mikro sesuai kebutuhan dengan syarat:

- Calon debitur tidak sedang menerima pembiayaan atau kredit dari penyalur yang sama;

- Tidak termasuk dalam Daftar Hitam Nasional Penarikan Cek atau Bilyet Giro;

- Usia Minimal 21 Tahun atau sudah menikah dan dibuktikan dengan memberikan fotokopi KTP, Akta Kelahiran, Kartu Keluarga dan Surat Nikah;

- Usia maksimal saat kredit lunas adalah 60 tahun;

- Mempunyai usaha produktif dan layak yang usah berjalan selama 6 bulan;

3. Bank BTN

Bank BTN juga menunjukan dukungannya kepada para pengusaha UMKM dengan memberikan produk kredit pinjaman untuk usaha Mikro, Kecil dan Menengah.

Pengusaha bisa mendapatkan pinjaman di bawah Rp100 juta.

Sebagai pengusaha perseorangan kamu bisa memilih produk pinjaman Mikro dengan melampirkan syarat berikut:

- KTP

- Surat Keterangan Penghasilan

- NPWP

- Perijinan Usaha

- Legalitas Tempat Usaha

- Laporan Keuangan

- Rekening Tabungan yang menunjukan transaksi usaha

- Rincian Peruntukan Kredit

- Agunan Kredit

Bedanya di Bank BTN, kamu juga harus memberikan jaminan tambahan berupa fixed asset atau benda bergerak untuk mendapatkan pinjaman.

6. Alternatif Pinjaman Lain

Mulai dari e-commerce yang banyak bermunculan, hingga dompet serta bank digital sekarang juga menyediakan pinjaman untuk bisnis.

Apa saja?

1. Tokopedia Pinjaman Modal

Tokopedia menawarkan pinjaman usaha kepada para merchantnya.

Melalui Tokopedia Pinjaman Modal bekerja sama dengan mitra penyedia pinjaman.

Jadi, bukan pihak Tokopedia-lah yang memberikan pinjaman, ya.

Sekarang, Tokopedia bekerjasama dengan 24 perusahaan mitra penyedia pinjaman, dan salah satunya KoinWorks.

Nah karena bekerja sama, merchant akan lebih mudah mengajukan pinjaman, karena hanya perlu melakukan sinkronisasi data.

Proses pengajuan pinjamannya adalah sebagai berikut:

- Calon peminjam menentukan jumlah dan tenor pinjaman;

- Penawaran pinjaman dari mitra Tokopedia akan muncul untuk dipilih;

- Peminjam mengajukan kredit usaha ke mitra Tokopedia penyedia pinjaman yang paling sesuai.

Syarat utama mengajukan pinjaman di Tokopedia

- Penjual aktif yang memiliki toko online di Tokopedia minimal 6 bulan, dan penjualannya juga baik;

- Penjual harus setuju dan memberikan izin kepada pihak Tokopedia untuk mengolah data transaksi dan lainnya selama 6 bulan terakhir untuk diteruskan kepada mitra penyedia pinjaman terkait.

2. OVO PayLater

Tak hanya digunakan untuk transaksi sehari-hari, ada juga yang namanya OVO PayLater, yang merupakan produk cicilan tanpa kartu kredit.

Kamu bisa melakukan transaksi di merchant OVO, yang bisa digunakan sebagai pinjaman modal usaha skala kecil, seperti pengeluaran operasional sehari-hari karena limitnya tidak besar.

Makanya kalau untuk modal usaha, banyak orang yang memilih untuk memakai kartu kredit saja dibandingkan paylater.

OVO PayLater sendiri memiliki limit cicilan kepada pengguna OVO, dan nasabah bisa mencicil dengan pilihan tenor 3, 6, hingga 9 bulan tanpa jaminan.

3. Jenius Flexi Cash

Flexi Cash adalah fasilitas pinjaman dana tunai tanpa jaminan yang ada di aplikasi Jenius.

Pengguna jenius akan bisa mengakukan online lewat aplikasi dan langsung cair ke dalam rekening dalam 24 jam jika disetujui.

Tapi sampai sekarang, hanya nasabah terpilih saja yang mendapatkan fasilitas ini.

Pihak jenius akan melakukan penilaian apakah kamu berhak mendapatkan Flexi Cash atau tidak, dengan melihat berapa banyak saldo dan transaksi yang dilakukan.

Plafon kredit dari Flexi Cash idak main-main lho, bisa sampai maksimal Rp50 juta dengan cicilan paling lama 36 bulan.

Berbicara tentang bunga, Jenius menetapkan setiap pinjaman adalah 1% hingga 2% per bulan.

7. Pinjaman Kredit Tanpa Agunan

Banyak pengusaha yang mencari pinjaman modal untuk usaha berupa Kredit Tanpa Agunan atau KTA,karena berpikir menyerahkan jaminan risikonya cukup besar.

Memang sudah banyak bank yang menawarkan fasilitas ini, tapi kamu harus hati-hati dengan mengecek teliti syarat/ketentuan yang ditetapkan oleh bank.

Ketahui dengan jelas, setiap detail dari pasal-pasal yang ada agar kamu tidak menyesal di kemudian hari.

Hal – Hal yang Perlu Diperhatikan Sebelum Mengajukan KTA

1. Periodenya

Biasanya bank menetapkan bunga per bulan, tetapi ada juga lho yang menetapkannya per dua minggu atau harian.

Nah, ini bisa diperhatikan baik-baik karena bisa saja bunga 2% per bulan lebih menguntungkan dari 0,1% per hari.

2. Sistem Bunga

Pada umumya ada dua sistem yang biasa digunakan untuk menarik bunga dari suatu pinjaman yaitu sistem flat dan sistem bunga progresif.

Sistem flat adalah bunga yang ditarik secara tetap dari jumlah awal pinjaman.

Sistem progresif, bunga yang dibebankan akan bergerak sesuai dengan saldo pinjaman terakhir.

Bunga flat memiliki keuntungan lebih mudah untuk diprediksi dan bebannya tidak berubah dari waktu ke waktu.

Sebagai contoh, jika kamu dibebankan dengan bungat flat 2% per bulan, maka beban bunga yang harus dibayar setiap bulan adalah sebesar 2% dari jumlah total pinjaman.

Kondisi ini akan terus berlanjut hingga akhir masa pinjaman modal usaha kamu.

Bunga progresif biasanya lebih tinggi dari bunga flat dan lebih sulit diprediksi karena bunganya akan dihitung dari saldo pinjaman terakhir kamu.

Sebagai contoh, kamu dibebankan dengan bunga progresif 2,5% per bulan.

Jika bulan ini saldo pinjaman kamu Rp10 juta, maka beban bunga untuk pembayaran bulan ini adalah Rp250 ribu.

Jika kamu telah melakukan pembayaran dan saldo pinjaman kamu pada bulan selanjutnya menjadi 8 juta, maka beban bunga selanjutnya adalah Rp200 ribu.

Bunga progresif hanya akan menguntungkan jika kamu mengangsur dengan jumlah besar dalam jangka waktu yang singkat sehingga saldo pinjaman berkurang cukup besar dari waktu ke waktu.

Jika kamu mengangsur dalam jumlah kecil, maka total bunga yang harus dibayar bisa cukup besar.

Kondisinya bisa lebih parah jika kamu menunggak dan terkena beban biaya keterlambatan yang justru meningkatkan saldo pinjaman sehingga bunga yang harus dibayarkan menjadi lebih tinggi.

8. Kartu Kredit

Bagi pemegang kartu kredit, fasilitas ini bisa menjadi alternatif solusi bagi kamu yang tengah berusaha untuk memperoleh modal usaha.

Meskipun demikian dana yang berpeluang untuk kamu dapatkan juga tak terlalu banyak hanya sebatas limit kartu kredit.

Alternatif ini cocok untuk jenis bisnis yang tak memerlukan modal terlalu besar atau saat kamu mendapatkan peluang usaha secara tiba-tiba sehingga membutuhkan modal dalam waktu singkat.

Tanpa perlu mengajukan permohonan pada bank serta mengurus administrasi yang rumit, kamu hanya tinggal gesek di ATM untuk memperoleh dana segar.

Kamu pun juga bisa melunasi pinjaman tersebut dengan cara mengangsur.

9. Leasing

Solusi terakhir untuk mendapatkan dana sebagai modal usaha adalah bekerja sama dengan leasing atau program pendanaan yang disediakan oleh suatu lembaga keuangan dengan bentuk perusahaan pendanaan.

Ada pula sistem pendanaan yang tidak dalam bentuk pemberian pinjaman tunai tetapi pembelian aset bergerak untuk menunjang usaha kamu seperti misalnya kendaraan.

Nah, itulah beberapa tempat yang bisa kamu jadikan alternatif untuk melakukan peminjaman uang dalam memenuhi kebutuhan pribadi atau pinjaman modal usaha.

Pilihlah sumber pinjaman uang yang sesuai dengan kebutuhan dan kemampuan yang kamu miliki.

Semoga bermanfaat. 🙂